LCH / CME / JSCC 金利スワップ市場に出てきたクリアリングハウス間のスプレッド

今となっては業界の常識になりましたが、金利スワップの世界ではCCPと呼ばれるクリアリングハウス間でスプレッドが発生してしまっています。。例えば、JSCCでは金利が0.1%だったとしても、LCHでは0.12%になっていたります。今回は、こういったクリアリングハウス間でのスプレッド(ベーシスと呼ばれたりもします)について、見ていきたいと思います。

クリアーするとはどういうことか

まずそもそも金利スワップをクリアーさせるということがどういうことか考えてみたいと思います。一言で言うと、株で言う取引所のようなものに間に入ってもらい、カウンターパーティーリスクを減らそうという試みであります。

金利スワップはOTC取引(店頭取引)となるため、金融機関Aと金融機関Bが取引をするとお互いが直接取引を行っていました(こういった取引をバイラテラル取引と言います)。しかしリーマンショックの破綻に見られるように、過去のようにここの金融機関は潰れないだろうという考え方はもうできなくなってきました。

実際、マーケットではCVAといった相手のカウンターパーティリスクをpriceに反映させようという動きも出てきました。そこで、それぞれの金融機関でお金を出し合って運営しているクリアリングハウスに間に入ってもらえば、このカウンターパーティリスクというものを最小限にすることができるのではという考え方になりました。

補足ですが、もしCVAにご興味のある方がいらっしゃいましたら、以下の本はとても面白く読んでいただけるかと思います。

実際どういったクリアリングハウスがあるか

主なクリアリングハウスは主に3つです。1つ目が日本のJSCC、2つ目がロンドンのLCH、3つ目がアメリカのCMEです。この主要3大CCPで金利スワップのクリアリングというものが行われております。

CCP間のスプレッドが発生する要因

ここまでで金利スワップをクリアーさせるということでリスクを減らそうという動きや、そもそもどういったクリアリングハウスがあるのかを見てきました。 実は、現在それぞれのクリアリングハウスでのレートが異なってきてしまう現象が起きています。

(LCHとJSCCのレートの違いについて調べたところ、こちらのページがとてもよくまとまっていたので、紹介だけいたします)

ではどうしてこのようなスプレッド(ベーシス)が生じてしまうのでしょうか。それはいくつか理由はありますが、大きな理由の1つに持ち込まれる取引の質が異なるということがあります。まずはJSCCから見てみたいと思います。JSCCは日本のクリアリングハウスになります。そうすると必然的に取引参加者は日本の金融機関になります。

日本の金融機関はリスクを好まないため、固定金利の受けを選好する傾向があります。いわゆる債券の買いと同じ経済状況になります。こうすることで変動金利の受けといった不確実なものではなく、将来的なキャッシュフローを確定することができます。

固定金利の受けに対する需要が高いということは、スワップレートが低下する要因になります。固定金利をもらいたいという人が多いということは、その固定金利を下げても欲しいという人が多いということになりますので、金利の低下につながります。

一方で欧米では日本ほど取引が一方向に傾くことは、あまりありません。欧米では特に低金利が続いている時代では金利先高観への期待も強く、固定金利払い・変動金利受けといったポジションも取られる傾向があります。そうすると、スワップレートは上がりやすくなります。このように投資家の需要が日本と欧米では異なることもあり、使われる金利で乖離が目立つようになってきました。

LCH-JSCCベーシスのポートフォリオへの影響は?

もし日本にメインの拠点がある円のトレーダーのポートフォリオが全てJSCCのカーブで時価評価を行っていた場合、スプレッドを加味することで、思わぬ損失が発生することがあります。

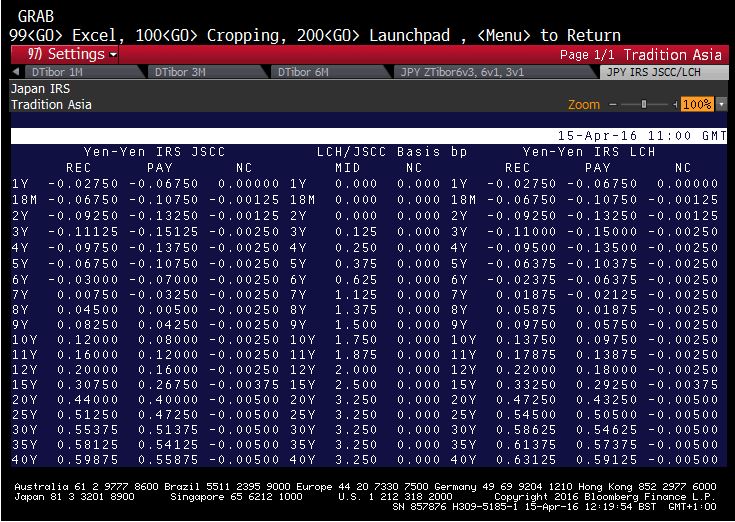

以下は先ほどのウェブサイトに掲載がされておりましたブルームバーグの画面サンプルになります。

このように各テナー毎にスプレッドが表示されています。これの調整ですが、過去記事の「金利のトレーダーは何を見ている。デルタでのポジション管理とヘッジについて。」でもご紹介させていただいた通り、スワップトレーダーは各テナーごとのカーブに対する感応度で管理を行っています。

したがいまして、例えば10Yの所のリスク(カーブが1bp動いた時のインパクト)が+10万円だった場合、もしCCP間のスプレッドが2bp(0.02%)だとすると、その時点で評価額は+20万円になります。

これはうまく行った例ですが、トレーダーは金利が下がると思っていれば、マイナス方向へのポジション(例えば-10万円 = 金利が1bp下がると10万円儲かる)といったポジションを持っているケースもあり、そうなるとこのスプレッドはネガティブに働きます。

各テナーごとにスプレッドが異なっておりますので、自分の持っているポートフォリオのデルタリスクにそれぞれのスプレッドを掛け合わせることで、インパクトを考えることができます。

まとめ

以前からCCP間のスプレッドというのは、考えられてはいましたが、これが顕著になったのはここ数年の話です。そこにうまく対応ができたか否かでそのトレーダー並びに金融機関の損益に大きなインパクトが出てきたことでしょう。

金融業界では常に新しいトレンドが出てきています。そこがビジネスチャンスでもあり、そこに対応できたトレーダーが結果的には生き残っていくことになります。今までには見られなかった現象というのも、散見されるようになってきていますので、情報を集め、マーケットの注目点をいち早く見つけていくことが大事になってきています。

▼以下は関連記事です。

デリバティブ・金融工学について学ばれたい方がぜひ読んでおきたい本を10冊選びました。どれも良書ですので、ぜひ読んでみてください!

スワップションの業界では一般的になったSABRモデル。日本語で紹介された文献は非常に少ない中、日本語で書かれた書籍があります。また海外で読まれているSABRモデルの参考書籍も紹介しております。非常におすすめでした。

金利スワップの仲間である通貨スワップ。これがどういった取引であるか紹介をさせていただいています。外貨の調達手段として非常によく使われています。

プロフィール

当ブログにお越しいただき、ありがとうございます。

このブログのご案内を少しさせていただきたいと思います。

自己紹介

名前はjunshi(ジュンシ)と言います。外資系の金融機関ばかりをうろうろすること〇十年、時間が経つのは早いと感じております。

専門はデリバティブ、ビジネスマネージメント、経済分析となります。

埼玉の住宅街でひっそりと暮らしております。

外資系の金融機関をいろいろまわっているというと、「イケイケのサラリーマン」「エリート」みたいに思われることがありますが、これが残念ながら全くなのです。。。

毎日丸の内や銀座、六本木、麻布十番、恵比寿でパーチー(パーティー)をやっているイケイケな生活とは全く縁もなく、堅実をモットーに生活をしています。

当ブログの趣旨

私自身、外資系の金融機関に入るまで、イケイケサラリーマンの集まりで自分とは縁がないところだと思っていました。しかしこれが入ってみると意外と普通なところなのです。

正直この背景としては、あまり正確な情報が流れているところがないというのが大きな理由だと思います。とは言え、外資系の金融機関に入るにはそれなりのテクニックと知識のようなものは必要になります。

このブログではどうやったら外資系企業に入れるのか、入って仕事をしていくのか、あまり表に出てこない金融のコンセプトを紹介できればと思っております。

またその中で自分が読んで、「良かった!」と思える書籍を紹介していきたいと思っています。

本当はそれだけでブログを運営していきたいのですが、ネタ切れもしそうなので、気になったほかの話題や雑談も入れて、末永く自分のペースで更新をしていきたいと思っています。

対象となる読者の方

「どういった方を対象に書いたらいいか」また「どんな人に読んでいただきたいか」ということを考えたときに以下のようなプロファイルが思いつきました。

もちろんこれはいくつかの例で、必ずしもこれに合わなくてもいいのですが、何となくこういったことをイメージしてブログを書いています。

- 金融に興味がある方

- 金融機関で働いている方

- 金融機関で働きたい方(学生さんを含む)

- 外資系金融機関(外資系企業)に興味がある方

- 資産運用、投資を行っている方

- 金融以外の話をしても怒らない方

- 雑談をおおらかな心で読んでいただける方

本当にマイペースでの更新となります。また、誤字脱字には最大限気を付けておりますが、文章を書くのが苦手なこともあり、読みづらい部分もあるかと思います。

しかしながら、あまり他では見つけられないような情報を発信していきたいと思います。どうぞよろしくお願い致します!

GPIFのページって、個人投資家のバイブルとして見れるよね

今回はGPIFのページを見ていて、改めてよくできているなと思ったので、書いてみたいと思います。

GPIFとは皆さんご存知の通り、「年金積立金管理運用独立行政法人」(Government Pension Investment Fundの略)で、我々の年金を運用してくれている機関です。我々は年金を積み立てており、それを運用してくれている形になります。これって何となく我々が行う投資の積み立てに似ていると感じるかと思います。

では実際にどのような運用をしているのか見ていきたいと思います。

基本のポートフォリオ

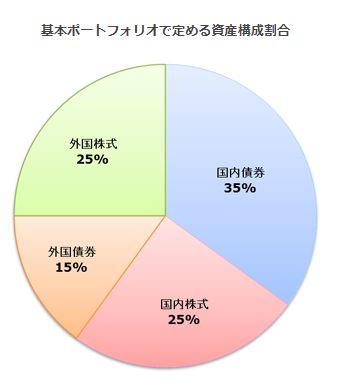

まずGPIFのHPより「基本ポートフォリオ | 年金積立金管理運用独立行政法人」を見るてみましょう。運用資産の振り分け(アロケーション)を見ることができます。

どうですかね。株式資産の比率を増やしたと言われていますが、債券への投資も十分狙っているので、そこまでリスクの高いポートフォリオにはないように見えます。

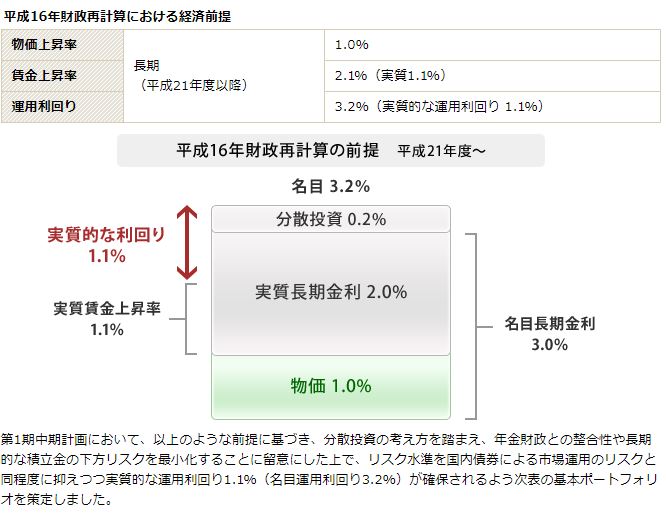

実際の数値目標としては、運用利回りが3.2%。これは物価上昇分を加味したうえで、実質1.1%の利回りを目指しているとのことです。

出典:基本ポートフォリオの考え方 | 年金積立金管理運用独立行政法人

実際の運用成績はどうか。

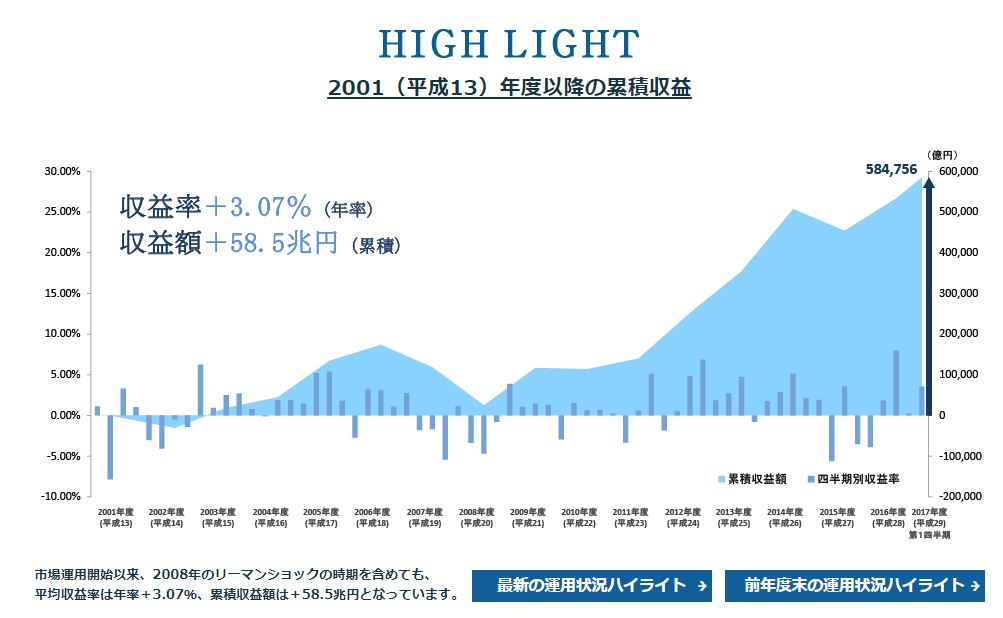

2017年8月に発表された「2001年以降の累積収益」は年率換算で+3.07%、金額ベースで言うと+58.5兆円となったそうです。

今回のこの運用結果に関して高橋理事長は以下のようにコメントをしています。

2017(平成29)年度第1四半期(4月~6月)は、内外の堅調な経済指標、良好な企業業績により、世界的な株高基調が継続しました。また、日銀の金融緩和が継続される中で、FRB(米連邦準備理事会)の政策金利引き上げやECB(欧州中央銀行)等の金融政策正常化観測から円安基調となりました。

国内外の好調な業績や、為替相場が円安に動いたこともこの運用成績に寄与したようです。GPIFは動画でも運用成績の公開も行っていますので、ご興味がある方は一度見てみるのが良いかと思います。

個人投資家として得られる部分

では我々個人投資家としては、どのような所を得られるでしょうか。まず第一にGPIFという大きな機関であっても「アロケーションをちゃんと決めて運用しているんだな」ということ。これは結局はポートフォリオ理論の基本的なところになるのですが、分散投資を行うことでリスクを最小限にし、そのなかでリターンを最大化していくということにつながっていきます。

やはり一時的な下げは市場ですから起こりえるのですが、その中でも株式をベースにしながら債券でリスクを調整し、ポートフォリオを管理していくというのは、機関投資家だけではなく、我々も学ぶことができるのではないでしょうか。

第二に、そもそも何にどう投資していいか分からなければ、このGPIFのアロケーションを参考にしてみるのもよいのではないでしょうか。上のグラフにもあるように、概ね株式・債券で50%ずつ程度の資産分配をベースに行っているようです。

「分散投資の意義 | 年金積立金管理運用独立行政法人」は株式に投資する意義、債券に投資する意義といったことが紹介されています。内容としては基本的なことかもしれませんが、初めて資産運用を開始される方にとっては、非常に有益な情報かと思います。

もし我々も何に投資してポートフォリオを組んだらいいのか、今の資産分配で問題ないのかというところで、道筋を求めてみたくなったら、この巨大運用期間も基本に沿った運用を行っているというところを見てみるのも良いのではないだろうか。

最後に「投資原則に基づく長期的な運用」です。皆さんは運用される際に投資原則といったものをお持ちですか。正直これは何でもいいと思います。例えば、「毎月〇万円は必ず投資に回す」ですとか「一度決めたアロケーションはすぐに変えない」ですとかそういったものでいいかと思います。

「投資原則・行動規範等 | 年金積立金管理運用独立行政法人」では、GPIFにて設定がされている原則が紹介されています。

基本ポートフォリオを策定し、資産全体、各資産クラス、各運用受託機関等のそれぞれの段階でリスク管理を行うとともに、パッシブ運用とアクティブ運用を併用し、資産クラスごとにベンチマーク収益率(市場平均収益率)を確保しつつ、収益を生み出す投資機会の発掘に努める。

リスク管理やベンチマーク収益の確保といったところは我々にとっても身近な部分ではないでしょうか。

まとめ

このようにGPIFという我々の年金を運用している一大機関であっても我々の運用と似た部分はあるというところが見えるかと思います。運用は一人で行っていくことが多いです。運用がうまく行かないと、方向性を見失ってしまうことがあるかもしれません。そんなときにこの年金運用の方針をバイブルとして見てみるのはいかがでしょうか。

バボラのRPM Blast Roughはめちゃくちゃ良いガットだった件 評価/インプレ/感想

凸凹感のあるラフな表面処理の採用によりスムーズな動きを実現スピン性能を限界まで高め、ボールへの食いつきも向上

実際に使ってみた感想

まとめ

▼以下は関連記事です。

パワーアップのためにはプロテインも重要。筋トレには無添加のプロテインがおすすめ

80種類以上の酵素で健康維持。野草酵素とは?

金利のトレーダーは何を見ている?デルタでのポジション管理とヘッジについて。

スワップトレーダーはカーブへの感応度で考えている

カーブの動きが損益に直結する

債券や債券先物も組み合わせてカーブの動きに対するヘッジを行う

証券会社のトレーダーは常に見られている

終わりに

スワップションの決済にはPhysicalとCashがある

Physical Settleはスワップを始める取引

Cash Settleはキャッシュ(お金)のやり取り

NISA口座で買っておきたいおすすめ銘柄 - 利回り5%超のETF

そもそもどんな銘柄か

非常に魅力的な高い分配金

あくまでも新興国債券ということを忘れずに

オプションでのデルタリスクをヘッジしてみよう

- 原資産の変動に対してオプションの価値がどの程度動くか

- この満期時点でオプションが行使される確率がデルタ

デルタリスクをヘッジするデルタヘッジ

デルタヘッジの実際

| ロング | ショート | |

| コールオプション | ショート | ロング |

| プットオプション | ロング | ショート |

まとめ

高評価!濃厚エキス 野草酵素萬葉を実際に飲んだ感想

今回は最近見つけた健康ドリンクに関して少しご紹介をしたいと思います。

30代の健康に対する意識

81%が自分の健康に関心を持つ。健康の維持・向上に取り組んでいる人は52%で、30代が最低9割もの人が身体に何らかの不調を抱えている

健康維持における野草酵素

野草酵素 萬葉の特に優れた点

- 添加物や余計な水分など無駄なものが入っていない濃縮原液である

- それでいて飲みやすいので続けられる

- 長い酵素研究によって安全性ならびに健康への追及が続けられている

実際の商品はどのようなものか

SABRモデルを日本語で紹介している数少ない書籍と関連英文書籍

なぜこの本を手に取ったか

感想

- アルファーはボラティリティ

- ベータはスマイル(ベータが1であればログノーマルモデル、0(ゼロ)であればノーマルモデル)

- ローは原資産の動きとボラティリティの相関

- ニューはボラティリティのボラティリティ